当前位置: 首页 >经济热点

当前位置: 首页 >经济热点

王晋斌 中国人民大学经济学院党委常务副书记、国家发展与战略研究院研究员、中国宏观经济论坛(CMF)主要成员

按照教科书给出的知识,这里采用一个极简的风险演变框架来复盘和解读国际金融市场最近的风险演变。

这个极简的风险推演框架分为四个阶段:投资者情绪∥Risk-off∥Liquidity -off ∥Fundamental-off。这个极简框架并不是始终是单向的,即并不是始终从投资者开始,所以我们用∥来区分不同阶段。

在不同的金融市场爆发问题的场景中,引发的因素不同,起始点也就不同。比如金融市场上首先是房价大跌,那么这个极简框架就会变为另一种分析逻辑:Fundamental-off∥Liquidity-off ∥Risk-off。投资者情绪就不能再作为识别市场会逐步变坏的信号了,因为你的情绪在瞬间已经崩溃了。基本面都出问题了,意味着一个国家或者区域财富的基本盘出大问题了,那就是“覆巢之下岂有完卵”的结局了。典型的是2008年次贷危机,房价崩溃带来的就是金融市场上一系列的崩溃。在金融大动荡场景中,投资者情绪的价值体现在:需要逐步酝酿和表现才能对识别市场未来的变化有价值。

按照这一次全球金融大动荡的爆发逻辑,我们采用了四阶段的分析框架,做一个简洁的复盘和思考,尽力把到目前为止的全球金融大动荡故事讲的简单明了。

市场风险第一阶段:市场投资者情绪的变化(VIX)

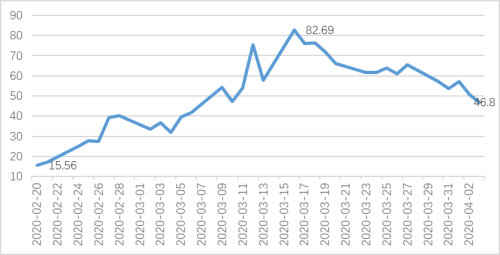

山雨欲来风满楼。金融市场某些投资者对市场未来大变化的嗅觉总是出人意料的灵敏。VIX(CBOE波动率)是表达投资者嗅觉变化的核心指标,在研究跨国金融周期中的资本流动和金融市场恐慌问题上被广泛运用。图1给出了2月20日以来VIX的走势变化情况。从2月20日VIX开始出现明显的上升态势,一直上升到3月16号的阶段最高点82.69,此后出现了下降,到4月3日为46.8。

图1、VIX(CBOE波动率):2020年2月20日-4月3日

注:除非特别说明,本文所有的价格或者指数均以日收盘价表示。所有数据均来自WIND。

小结:投资者在2月中旬开始明显嗅到了什么。

市场风险第二阶段:追逐避险资产(Risk-off)

VIX开始出现上升趋势,表明市场恐慌程度在增加,市场投资者风险偏好发生变化,开始追求无风险资产,黄金和美国国债就成为国际投资者的首选偏好。当然外围某些资产也可能成为避险资产,比如日元,但比起黄金和美国国债来说,日元只能是边际意义上的避险替补资产。

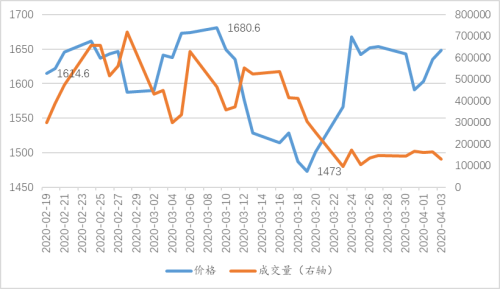

图2给出了2月19日到4月3日的黄金价格走势,尽管中间有所波动,但黄金价格还是从2月19日的1614.6上升到3月9日的阶段性高点1680.6。

图2、COMEX黄金价格和成交量的变化(2020年2月19日-4月3日)

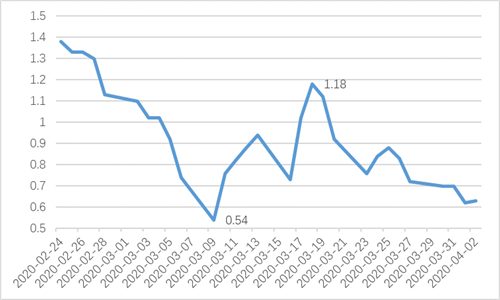

图3给出了最具有代表性的10年期美国国债的收益率变化。可以看出美国10年期国债从2月24日开始一直下降到3月9日的0.54%。

图3、美国国债收益率(%,10年期国债)

小结:3月9号是关键节点。黄金价格达到阶段性高点、美债收益率达到阶段性低点。市场基本走完了典型的追求无风险资产的阶段。

市场风险第三阶段:流动性风险爆发(Liquidity-off )(美元)

从3月9日开始,市场风险开始向流动性风险演变,导火索是沙特的油价战。油价战带来的直接结果就是国际油价暴跌,从而引发其他资产价格也暴跌。

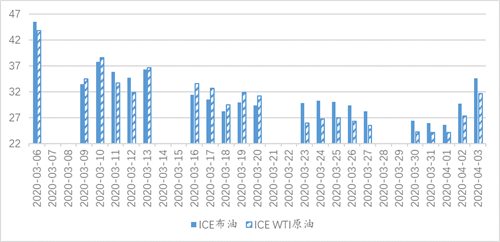

图4给出3月6日到4月3日ICE布油和ICE WTI原油的价格走势。我们看到3月6号到3月9号国际市场原油价格有一个剧烈的下挫。3月9日的ICE布油和ICE WTI原油的收盘价比前一个交易日的3月6日分别下跌了26.55%和21.36%。

图4、ICE布油和ICE WTI原油近期价格走势

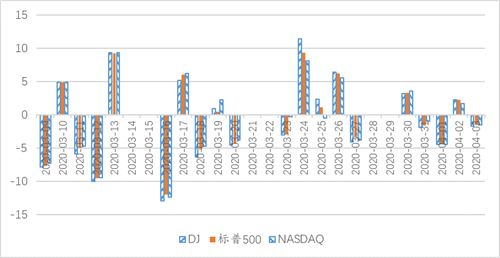

原油价格急剧下挫引爆了资产价格的急剧下跌。美国股市出现了历史上从来没有过的“熔断周”。图5给出了3月9日到4月3日美国三大股指收盘价较前一个交易日收盘价的波动幅度。3月9日DJ、标普500和NADAQ指数分别下挫7.79%、7.60%和7.29%。3月10号油价大幅度反弹,ICE布油和ICE WTI原油分别上涨了13.0%和11.9%(图4),美股三大指数均出现了5%左右的反弹。

图5、美国三大股指收盘价较前一个交易日的波动幅度(%)

在油价谈判扑簌迷离和美联储“托底”政策的强烈刺激下,从3月9日到2月26日这二周国际金融市场呈现出上下巨震的局面,但总体上依然呈现出下行态势。

黄金价格从3月9日的阶段性高点1680.6一直跌到3月19日的阶段性低点1473。美国10年期国债收益率从3月9日的阶段性低点0.54%一直上升到3月18日的阶段性高点1.18%。

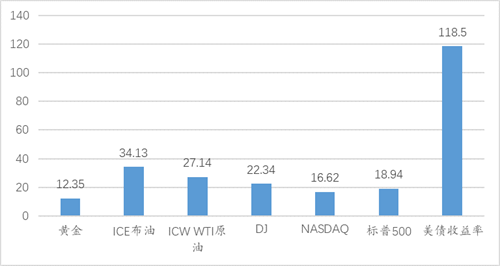

从3月6日到3月19日国际金融市场的大类资产价格是什么样的?金融市场大类资产价格出现呈现出“泥沙俱下”,甚至有“飞流直下三千尺”的感觉。整个金融市场步入了流动性恐慌阶段,这个阶段没有任何工具可以对冲风险,因为你找不到可交易的对手盘。

图6可以看出,黄金价格跌了12.35%、美国10年期国债收益率上涨幅度达到118.5%、ICE布油和ICE WTI原油下跌幅度分别为34.13%和27.14%、DJ指数下降了22.34%,NASDAQ下跌了16.62%、标普500下跌了18.94%。

图6、大类资产价格3月6日至3月19日下跌的程度(%)

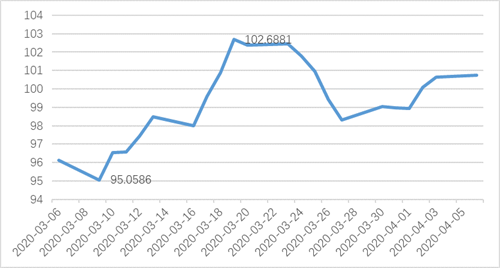

全球流动性紧张局面立即在美元指数上得到了充分的反应,图7可以看出美元指数从3月9号的阶段性低点95.06一直上升到3月19日的阶段性高点102.69,上升幅度达到8.03%。

图7、美元指数的变化(3月6日至4月6日)

3月6日到3月19日左右是国际市场金融风险的高爆期,也是“泥沙俱下”时期,是典型的流动性恐慌时期。随后2月23日美联储出台了让全球投资者瞠目结舌的货币政策:零利率+无上限宽松政策。很多政策直击市场痛点,美联储的坚决做多,也带来了次日美国股市的向上“熔断”。随着而来的是美元指数开始掉头向下,一直跌倒3月27日的98.31。美元指数的下跌代表了市场流动性恐慌的态势得到了难得的缓解,投资者情绪也得到了平抚。

投资者情绪得到了平抚的显著标志是:大类资产价格开始出现分化。这种分化对市场能够“正常运转”来说是唯一的检验标准:投资者可以至少在大类资产价格的变化中寻找到一定的对冲工具,来控制组合的风险。

我们看到在3月20日之后,美国10年期国债收益率在下降、黄金价格有明显的上涨、油价随着沙特、俄罗斯和美国三大产油国不时传来的“吵闹”有涨有跌、美国股市也出现了波动幅度大幅度下降的上涨或者下跌。

小结:3月20日至今的大类资产价格变化不再出现同一趋势,对市场来说有两个重要的含义:一是市场度过了可怕的“流动性恐慌”时期;二是投资者的心随着国际市场原油政策和疫情防控变化而不断变化,恰如行进在“资产海洋中的一条船”那样,有起有伏。

市场风险第四阶段:基本盘风险(Fundamental-off)

虽然年初至今DJ、NASDAQ和标普指数分别下跌了26.23%、17.83%和22.97%,但目前风险没有到达Fundamental-off的水平。大概率未来也不会有。

对未来的思考

一、关于市场美元的流动性

我们看到4月2日美元指数再次回到100,这是个不好的信号。随后美联储在前期货币互换的基础上,再次推出美债回购业务。美债回购业务对当前市场最急迫要表达的信息是:还有办法给外围市场提供流动性。美国这次对外围国家提供美元流动性也是充分考虑到各种复杂因素的,到目前为止推出的顺序是:先是选择性的货币互换协议,再来一个美债回购协议。是不是还有下一步很难说,也许其他没有美国国债的经济体那就通过IMF采取的各种应急方式来解决。

美债回购协议应该还有其他含义。除了提供流动性功能外,是不是还有这样的含义:如果你觉得持有的美国国债在市场上不好卖,可以以回购的形式卖给美国政府。如果这层含义成立,那么美债回购协议实际上可能包括了三重含义:一是提供美元流动性;二是防止大面积市场卖出国债对美国金融市场带来的冲击;三是为进一步发行更大规模或者更长期的国债计划作铺垫,因为美国政府都收,市场投资者就不用担心。

二、关于未来资产价格的波动

流动性恐慌一旦被遏制住,投资者就会冷静下来选择基本面来重新审视金融市场上的资产价格,投资者的意见就会发生分歧,这是确保金融市场能够“正常运转”的基础。投资者意见的分歧决定了市场不存在“坚决做空”带来剧烈下挫,也避免了“坚决做多”带来资产价格泡沫的风险。

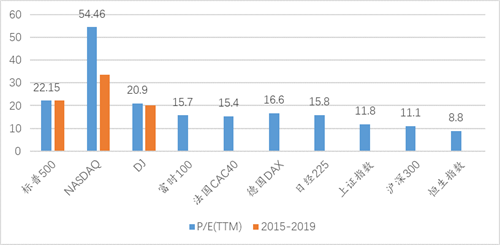

图8给出截止到4月3日全球主要股票市场的P/E水平,我们可以看到除了NASDAQ的P/E还比较高以外(NASDAQ市值占美国股市市值的36.6%),其余的P/E均处在可以接受的范围,而且有些失常的P/E已经比较低了。像恒生指数的P/E只有8.8,而P/B只有0.9,价格已经跌破净资产了。

图8、全球主要股票市场的P/E

但必须要注意:上述只是代表市场指数的平均水平,不能完全代表行业,更不能代表个股。由于疫情对不同行业和企业负面冲击的力度不同,因此,在不发生进一步恐慌性持续下跌的大势下,行业、个股的涨跌会出现“大分化”。

随着全球主要经济体疫情防控的升级和推进,这些经济体的疫情拐点或许在不久会出现,如果真是如此,对于金融市场的稳定是重大利好。而作为这次全球金融大动荡导火索的国际原油价格这根导火索仍然没有灭。市场传来了下周有原油产油国开会的消息,也传来了特朗普又拿出他最喜欢的关税来做谈判筹码的讯息。应该不会让市场那么失望吧?毕竟美国股票市场上能源企业家数占6.55%,市值占5.77%,高收益债券市场上能源企业占15%,标普500中能源的股息率是一骑绝尘的(目前7.74%是排名第二的电信业务的149.1%),更不用说还有那么多就业岗位了。

2月初开始,投资者恐慌情绪开始滋生,VIX开始上升;2月中旬-3月8号是Risk-off阶段;3月9日-3月19日左右,流动性恐慌时期,也称金融资产价格“泥沙俱下”时期,是金融市场最困难的时期,也就是Liquidity-off阶段;3月20日以后基本是投资者意见分歧时期,市场波动幅度大幅度下降,也是投资者受国际市场原油政策和疫情防控变化而不断变化的时期,大类资产价格涨跌分化,资产价格恰如行进在“资产海洋中的一条船”那样,处于有起有伏时期。到目前为止,市场还没有真正接触到Fundamental-off时期,未来大概率不会Fundamental-off时期,也就大概率不会爆发全球性的金融危机。

文章来源于中国宏观经济论坛

教学管理

教学管理 招生简章

招生简章 学院优势

学院优势 热门简章

热门简章