当前位置: 首页 >经济热点

当前位置: 首页 >经济热点2008年次贷危机爆发后,全球重要国际货币的央行货币政策行为发生了重大的变化,这种变化主要体现在以下三大“竞争性”的行为:一是央行存在竞争性的扩表。二是央行竞争性比谁的利率更低。三是央行竞争性的比和财政的配合度,或者财政赤字货币化的配合度。对于上述三个变化,我们发现央行的行为与传统的央行货币政策理论已经存在显著的不同。

我们借用货币现实主义(MR)代表人物Roche(2011)给出的货币政策自主性分析框架,这将有利于我们展开问题的分析。货币现实主义目前是一个小众,并不是现代货币理论(MMT)。按照Roche的话来说,“通过我们在银行、法律、期货市场和投资组合管理方面的专业知识,我们发现经济学家的观点严重缺乏从教科书到现实世界的实际转化方式。MR在很大程度上,是一种试图重构经济学讨论,使其更准确地反映现实世界的尝试。在这方面,我们以更实际的方式应用经济学。我们不是凯恩斯主义者、货币主义者、奥地利或任何特定的学派,MR只是一套用来描述现代货币体系的理解”。

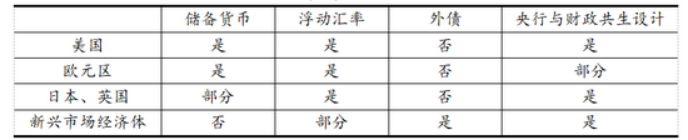

表1给出了货币自主性的分析框架,但这一框架本身其实与货币现实主义倡导的核心关联性不大。货币现实主义倡导的核心之一是货币的私人部门内生性,因此永远不会把政府描述为“印钞机”,这与当前全球主要经济体央行的扩表行为完全不符,但这一框架却有助于理解2008年之后央行行为的变化及其可能的后果。在这一框架下,理想情况是一个经济体需要某种程度的储备货币地位、浮动汇率、无外债以及中央银行和财政部共生设计的金融体系。

表1、自主发行货币的程度

来源:Cullen O. Roche(2011) , Understanding the Modern Monetary System.

按照上述逻辑,美国拥有理想的货币体系,是储备货币,采用浮动汇率、无外债,央行与财政是共生设计。欧洲货币联盟(EMU)的货币体系设计是不完整的,欧元是一个储备货币,没有外债和浮动汇率,但中央银行对欧元区任何一个经济体来说本质上是一个“国外”实体,而且欧元区没有统一的财政部。日本、英国等的货币体系设计也是不完整的,因为只有部分储备货币的功能。当然,按照这一逻辑,新兴市场经济体的货币体系设计也同样是不完整的,不是储备货币(或者储备货币的占比过低),汇率也是部分浮动汇率,而且存在外债。

上述框架是一个极其现实主义的分析框架,这一框架本质上是依据是否是国际货币以及货币在国际货币中的重要性来划分的。如果你的货币是国际货币,自然也是储备货币,也要求资本账户开放和汇率的浮动,但强调了一点:没有外债。这里的外债讲的是用本币发行的外债不是外债,外债是使用外币计价的债务。按照现任美联储主席Jerome Powell的说法,“赤字对那些可以用本币借贷的国家来说并不重要”,但这一现代货币理论(MMT)的观点遭致了包括Kenneth Rogoff等在内的主流经济学家的强烈批判(参见James Galbraith,2019,Modern Monetary Realism, https://www.advisorperspectives.com)。

在上述框架下,我们看一下全球主要经济体央行三大竞争性行为的现状。

1、央行竞争性的扩表

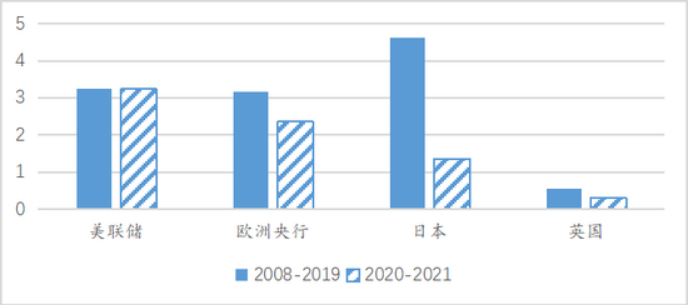

为了简化,我们分为两个阶段来看:2008-2019年和 2020年至今。前一个阶段体现次贷危机后的情况,后一个阶段体现2020年新冠肺炎疫情大流行后的情况。图1显示,美联储在2008-2019年期间12年的时间大约扩表了3.24万亿美元,主要是在2008-2011年之间扩表的,2014年之后有较小程度的缩表;这一时期欧洲央行扩表了3.16万亿欧元;日本央行扩表4.62百万亿日元;相比之下英国央行也扩表大约0.57万亿英镑。

图1、次贷危机以来主要发达经济体央行两阶段的扩表程度

注:(1)2021年的数据,美联储截至2021年2月4日;欧洲央行截至2021年1月29日;日本央行截至2021年2月2日;英国央行截至2021年2月4日。(2)图中单位:美联储是万亿美元;欧洲央行是万亿欧元;日本央行是百万亿日元;英国央行是万亿英镑。数据来源:上述央行网站。

2020年新冠肺炎疫情的冲击,上述央行的资产负债表进一步快速扩张。在短短的差不多1年的时间,美联储扩表了3.24万亿美元,基本等于过去12年扩表的总和;欧洲央行也扩表了2.36万亿欧元。日本央行和英国央行此次扩表的规模要小得多,主要是经济体量无法与美国和欧元区相比,分别大约扩表了1.36百万亿日元和0.31万亿英镑,但相对于经济体量来说,其扩表的程度并不低。因此,全球主要国际货币的央行存在明显的竞争性扩表行为。

2、央行竞争性比谁的利率更低

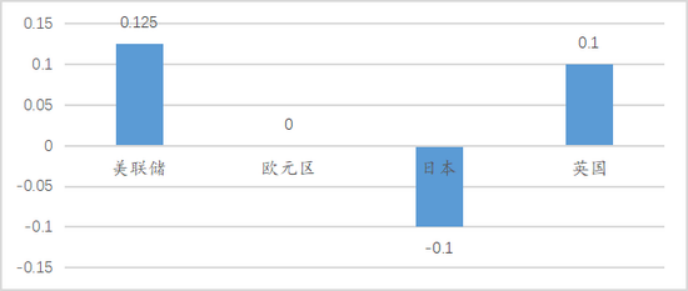

依据BIS提供的政策性利率数据,截至目前全球主要发达经济体央行的政策性利率水平基本都在零左右,零利率是普遍现象。图2显示,美联储和英国央行政策性利率尚为正值,分别为0.125%和0.1%;欧洲央行为0%,日本央行为-0.1%。

图2、主要发达经济体央行政策性利率水平(%)

数据来源:BIS。

从国债收益率来看,同样如此。全球无风险利率被压低在极低的水平,尤其是欧洲债券出现了大规模的负收益率债券。图3显示了欧元区国债1-10年期限的收益率均是负值;日本1-5年期限的国债收益率也是负值,只有10年期国债勉强是正收益率(0.061%);英国只有5年期和10年期的数据,均为正值,但收益率很低。相比之下,美国国债收益率均为正收益率,尽管收益率不高,但在主要发达经济体中,其国债的收益率还是有明显优势的。比如10年期限国债收益率达到1.19%,相比2020年5月份的低点0.54%来说,已经上涨了一倍。

图3、主要发达经济体不同期限的国债收益率(%,2021年2月7日)

数据来源:WIND。

主要发达经济体央行的政策性基本为零,大规模的负收益率政府债券超出了传统经济学的讨论,所以称为非常规货币政策。问题是,这种非常规的货币政策实施的时间太长了,从2008年次贷危机至今,这种低利率已经持续了十几年,活生生要把这种非常规的货币政策弄成“常规性的”货币政策,似乎这个世界适应了低利率,而且按照目前市场的预期,这种低利率还会持续。在技术上,低利率也成为这些经济体政府债务膨胀的滚动管理成为可能。

3、央行竞争性的比和财政的配合度,或者财政赤字货币化配合度

财政赤字,央行买单,这种行为已经成为事实。2008年年初美联储资产负债表中总资产不足1万亿美元,其中持有政府证券0.74万亿美元,买卖政府债券一直是美联储货币政策操作的重要手段,但已经演变为政府赤字的融资手段。2020年全年美联储为美国财政赤字融资的比例达到约55%。截至2021年2月4日美联储总资产中国债一项高达4.77万亿美元。日本央行也是如此,2008年日本央行总资产中政府债券占比为63.31%,总资产大约111万亿日元;截至2021年2月2日日本央行总资产高达709万亿日元,政府债券占比为75.64%。

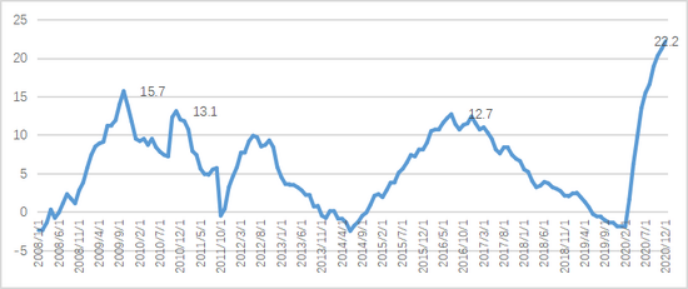

由于货币制度体系的设计,欧洲央行不会直接购买欧元区经济体政府为财政赤字发行的债券,换言之,欧洲央行不会直接实施财政赤字的货币化。但欧洲央行通过另外一种方式去配合欧元区经济体政府的融资,通过政府信贷为政府提供资金。图4显示了次贷危机以来,欧洲央行发放政府信贷的增长率变化,每一次的高点都和危机有关。次贷危机时期以及次贷引发的欧债危机出现了图中的15.7%和13.1%的高增长率;2016年也是南欧政府债务问题导致了12.7%的信贷增长阶段性高点;2020年新冠肺炎疫情爆发,欧洲央行的政府信贷增长率快速上升,2020年12月份的政府信贷增长率年率高达22.2%。

图4、欧洲央行政府信贷的增长率(%,年率)

数据来源:ECB。

2020年12月欧元区居民信贷总额的年增长率为9.6%,私营部门信贷年增长率则为5.3%,相比之下,政府信贷的增长率要远远高于居民和私营部分的信贷增长率。截至2020年年底,欧洲央行为欧元区政府提供的贷款存量高达约5.93万亿欧元,占据了欧洲央行居民信贷存量的41.4%。

再次回到前面那个分析框架,货币国际化程度越高的央行,胆子越大,越激进。与次贷危机之前相比,美联储总资产是2007年年底的700%多。由于美元指数中的其他主要货币的扩表也是“疯狂的”,导致了国际货币没有绝对的好,只是在比谁相对好。这种货币数量的扩张本质上是在“抢地盘”,是在抢国际货币的市场占有份额。因此,货币规模在获取国际货币体系中的位置是非常重要的,反映了通过国际货币获取全球资源的过度特权程度。

近期美国总统拜登还要实施规模高达1.9万亿美元的疫情防控、财政救助与经济刺激计划,美联储还会扩表,对其他持有美元资产的经济体来说,这种大胆而激进的方式是美元体系过度弹性的重大弊端之一。

央行三大竞争性行为表明,这些央行已经不在意传统货币理论和政策中的一些争议,如央行独立性的重要性、货币中性假说等等。三大竞争性行为说明了主要发达经济体的央行转向了非常现实主义的做法:依托自己的货币是不同程度的国际货币,采取了竞争性的全球资源攫取方式,并通过政府性的资源再分配,期望尽快控制疫情,并刺激经济尽快修复,从而占据全球博弈的有利位置。

从全球来说,这些行为对于合意的国际货币体系的公平性来说是异化的,这是一种提供全球公共品的不负责任的表现,也使得国际货币治理体系的改革越发艰难。

(文章来源于新浪网)

教学管理

教学管理 招生简章

招生简章 学院优势

学院优势 热门简章

热门简章

在线咨询

在线咨询 在线报名

在线报名 电话咨询

电话咨询