当前位置: 首页 >经济热点

当前位置: 首页 >经济热点在现有的国际货币体系下,美元汇率指数的走势可视为全球大类资产价格走势的风向标,其重要性不言而喻。2020年3月开启的全球金融大动荡,以收盘价计,3月18日美元指数上100,走出了零利率下的强美元轨迹,主要是由于国际金融市场的流动性恐慌所致。为了缓解流动性恐慌,美联储开启了“爆表”模式。3月19日美联储总资产约为4.67万亿美元,5月21日美联储总资产约为7.04万亿美元,两个月的时间,美联储扩表约2.37万亿美元,创造了美联储扩表速度的历史之最。随着国际金融市场美元流动性紧张局面的缓解,美元指数在5月18日跌破100,至今美元指数再也没有触及100(图1)。

图1、美元指数走势(2000年1月3日-2021年1月22日)

数据来源:WIND。

截至2021年1月21日,美联储资产负债表中的总资产高达约7.42万亿美元,但全球央行之间的美元货币互换存量只有98.17亿美元,其中瑞士央行占了大约60亿美元,欧洲央行、新加坡央行和墨西哥央行各自大约十来亿美元。与2020年4-5月期间高达4500亿美元左右的货币互换规模来说,基本可以忽略,说明这些央行对美元的互换需求急剧下降。依据BIS的数据,与2019年年底相比,截至2020年2季度流入非美元经济体的非银行借贷增长了大约4570亿美元。从国际金融市场来说,美元的流动性是充裕的。

因此,全球美元流动性处于充裕状态是美元指数走软的基本原因。从2020年5月18日美元指数跌破100开始,截至2021年1月22日,美元指数为90.21,跌幅接近10%。从图1来看,90左右的美元指数只能称为偏弱状态。相比2008年4月美元指数大约在71-72之间运行来说,现在的美联储资产负债表扩张了如此的规模,美元指数还能保持在90左右运行,美元走势已经不算弱了。当然,其他央行也采取了大规模的扩表,美元指数的强弱是相对而言的。

美国近期公布了1.9万亿美元的经济救助和刺激计划,美联储的扩表还会延续,那么美元指数一定会继续下行,持续走软吗?

我们认为,2021年美元应该不会出现持续的、大幅度的走软。排除市场发生非预期性的动荡,美元应该不会强,但不会太软,偏弱或是常态。为什么会有这样的判断,主要原因有两点:首先,我们认为美元竞争性的贬值不符合美国当下的经济组合策略及经济利益;其次,美元指数中的其他货币也很难持续走强,或者说这些货币走得太强也不合符这些经济体的出口利益,尤其是欧元区。

从美国当下的经济组合策略来说,目前的经济状态仍处于疫情救助和刺激经济修复的阶段,但股票和房价创了历史新高。因此,美联储就面临着在经济修复(比如美元贬值刺激出口)、资产价格和财政刺激所需要的赤字融资上做精妙的平衡。如何平衡?理解下述三点是关键。

第一、要看刺激出口带来的经济修复成本。近期美国宣布了1.9万亿美元的经济刺激计划,其中大约1万亿美元是直接发给美国家庭和居民的,这对于刺激美国的消费至关重要。从2020年拉动美国经济增长的因素来看,消费起到了核心作用。依据美联储圣路易斯分行的最新数据,按照年率计算,2020年11月份美国居民消费支出大约14.57万亿美元,与高点2020年1月相比,大约为1月份的97.9%,消费的修复状况还是不错的。财政直接给居民发钱,会进一步刺激消费,但美国的设备使用能力还没有彻底修复。2020年12月份美国经济中设备使用率为74.54%,这比正常水平要低大约3个百分点。美国经济中消费领先于生产,导致大量的贸易逆差,2020年1-11月美国贸易逆差达到6048亿美元,其中货物贸易逆差高达8246亿美元,从7月份开始,连续5个月货物贸易逆差突破800亿美元,11月份再创新高,达到863.6亿美元。大量的货物进口,美元如果太软,一方面降低了美元的全球购买力,也就降低了财政支出给居民带来的福利改善程度;另一方面进口成本的上升会导致通胀预期提前,尽管12月份美国经济中的CPI同比只有1.3%。贬值带来的进口物价上涨,对于处于政策救助和修复阶段的美国经济来说,应该不是好消息,会涉及到货币政策对通胀的新容忍度能有多高的问题。因此,持续贬值的美元不是美国想要的。

第二、要看资产价格的变化。截至2021年1月22日,美国股票市值高达58.34万亿美元,与2019年年底相比增加了11.2万亿美元;和2020年3月低点时期的美国股市市值相比增加了20多万亿美元,流动性充裕导致了股市价格存在过度修复的倾向。从股票市场的P/E来看,目前的P/E显著高于2015-2019年时期的平均水平。值得注意的是NASDAQ指数在创新高的同时,当前的P/E比2020年下降了约10倍,这说明企业的盈利能力在改善(图2)。从P/B来看,目前的DJ高达6.57倍、NASDAQ达到6.08倍,而标普500也达到了4.21倍,应该说美国股市的资产价格已经很不便宜了。

图2、美国三大股市的P/E(TTM)(2021年是1月22的数据)

数据来源:WIND。

美国股市是否存在很大的泡沫?我们注意到国际金融市场上出现了这样的观点:美国股市将出现巨大的下调,甚至要出现金融危机。我们也认为,美国股市存在调整的风险,但考虑到现在的低利率水平,这种巨大调整观点有可能是想做空美股投资者的看法。依据美国财政部网站的数据,截至2021年1月22日,1年期美国国债收益率只有0.10%,10年期美国国债收益率为1.10%。相比2015-2019年时期的美国国债收益率水平,现在的收益率是极低的。考虑到这种情况,P/E的上涨幅度市场也许还能够接受。但如果美元持续走软,这就意味着一方面国际投资者不看好美元资产,美国股市、房市的资金就会流出,引起资产价格下跌;另一方面预期贬值的美元会倒逼美国金融市场上的利率上扬,引起资产价格下跌。因此,不管是从上面哪一个原因来看,在资产价格方面,美国也不会允许美元持续走软,形成美元持续贬值的预期。

第三、要看美国财政刺激政策需要的赤字融资安排。太软的美元遭人嫌弃。国际投资者谁也不想需要太软的美元,再加上美国股指已经身处高位,赚钱的边际效应大幅度减弱;美国国债收益率处于低位,尽管目前美国十年期国债收益率突破1%,在1.1%附近,与2020年5月份曾经出现过的低点0.54%相比,是有很大的涨幅,但和过去基本在2%-3%的收益率相比还是很低的。当然,相比欧洲等地大规模的负收益率国债相比,美国国债的收益率还是要好得多。因此,为了保证美国国债还有投资者愿意持有,美元也不能走的太软。尽管2020年美联储购买了美国国债新增部分的大约55%,但总不能由美联储全部购买,如果这样,会进一步导致国际市场抛售美债,引发利率的上扬。

因此,从美国面临的经济修复(比如刺激出口)、资产价格和财政刺激所需要的赤字融资三大问题来看,2021年美国不会采取美元持续贬值的策略。但美元也很难走强,基本原因是国际金融市场上美元流动性的充裕。

从构成美元指数的货币来看,似乎也没有具备推动美元持续走软的能力。美元指数由六种货币组成,各种货币的占比为:欧元57.6%、日元13.6%、英镑11.9%、加拿大元9.1%、瑞典克朗4.2%和瑞士法郎3.6%。这些经济体的经济和利率状况如何呢?依据BIS提供的今年1月份的每日政策性利率数据,美联储目前的政策性利率水平为0.125%,欧洲央行为0%,日本央行为-0.10%,英国央行为0.1%,加拿大央行为0.25%,瑞士央行为-0.75%,瑞典央行为0%。可见,从美元指数中的货币央行来看,只有加拿大央行的政策性利率高于美联储的政策性利率。

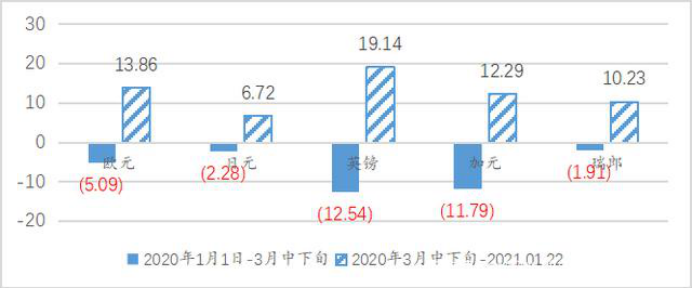

从这些货币2020年3月中下旬至今的升值幅度来看,已经完全修复了2020年年初至3月20日左右对美元的贬值幅度。欧元在2020年初至3月20日对美元贬值了5.09%,但随后至今升值了13.86%。除了加元在两个阶段贬值和升值的幅度相当之外,美元指数中其余的货币对美元都是较大幅度升值的(图3),尤其是欧元,在欧洲经济修复相对乏力的条件下,欧元持续对美元升值的动力是不足的。

图3、2020年初至今两阶段美元指数中货币对美元的贬值和升值幅度(%)

注:欧元是在3月20日触底,日元、英镑、加元和瑞郎分别在3月23日、19日、18日和19日触底(以收盘价计)。数据来源:WIND。

从经济修复来看,欧洲、日本等经济体疫情也严重,2021年这些经济体的经济增长预期还不如美国经济增长预期。可以认为,美元指数中的货币代表的经济体尚不具备推动美元持续走软的能力。

因此,不论是从美国现阶段经济政策关注三大因素:经济修复、资产价格和财政刺激所需要的赤字融资之间的平衡来看,太弱的美元不符合美国的经济和金融利益;从目前美元指数中其他货币对美元的升值幅度来看,也缺乏助推美元持续贬值的能力。美国面临的内外因素决定了,在排除非预期的冲击外,2021年的美元指数走势偏弱或是常态。

(文章来源于百度网)

教学管理

教学管理 招生简章

招生简章 学院优势

学院优势 热门简章

热门简章