当前位置: 首页 >经济热点

当前位置: 首页 >经济热点10月2日,特朗普确诊感染新冠肺炎病毒,当天美国股市三大股指DJ、标普500和NASDAQ分别下挫134.09点、32.38点和251.49点,当日截至收盘,DJ、标普500和NASDAQ跌幅分别为0.48%、0.96%和2.22%。10月5日,特朗普病情好转,重返白宫工作。美国股市视为利好,美股三大股指当日尾盘迅速拉升,DJ、标普500和NASDAQ分别上涨了1.68%、1.80%和2.32%。

10月6日,美联储主席鲍威尔呼吁,应该继续实施积极的财政政策和货币刺激政策帮助经济复苏,这是美联储主席首次公开就美国的财政政策直接发表看法,因为美国经济复苏仍有“很长的路要走”。并认为,“相比之下,就目前而言,做得过多的风险似乎比较小”。特朗普无视鲍威尔的呼吁,在自己的推特表示,“我已指示我的代表们停止谈判,直到大选结束。一旦我获胜,我们将立即通过一项大规模的刺激法案”。特朗普发布这一消息后,美国股市立即下跌。特朗普在推特中表示,民主党提议2.2万亿美元方案来救助管理不善的民主党州,这些花费与抗疫无关,共和党给出了1.6万亿美元的方案,但民主党对这一方案没有谈判诚意。

10月7日,特朗普一反前一日的表态,呼吁援助航空业和小企业,并支持向纳税人发放1200美元的支票,美国股市大涨,DJ指数上涨1.91%,是7月份以来最大单日涨幅。NSADAQ指数和标普500分别上涨1.88%和1.74%。

10月7日,美国国会公布了反垄断调查,特朗普政府对大公司的反垄断诉讼有了进展。经过16个月的调查,认定苹果、谷歌、脸书和亚马逊四大科技公司在关键领域拥有“垄断权”,准备对这些科技公司发起反垄断诉讼。这些大公司并不能惠及美国更多的普通民众,对大公司实施惩罚性措施,有助于获得更多普通选民的支持。

美国股市在这种大选前不断出现的各种突发消息中似乎表现得无所适从。

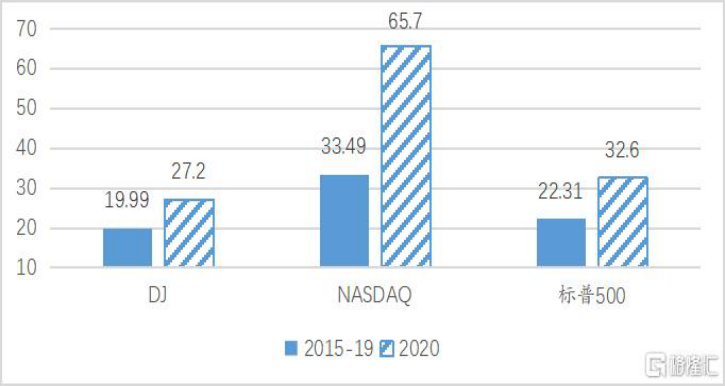

自从美国当地时间2020年9月29日特朗普和拜登第一场大选辩论会开始,美国总统大选正式拉开序幕。为了获得更多的选民支持,各种竞选策略和政策都将影响股市的走势。美国股市自3月23日触底反弹以来,其涨幅巨大,已经难以用“反弹”二字来表达美国股市的强劲上涨了。截至北京时间10月8日,DJ指数年初至今仅下降0.82%,而NASDAQ和标普500年初至今分别上涨26.66%和5.84%。美国股市三大股市的市盈率水平已经大大超过2015-2019年的均值(图1)。美国股市的市值已经高达49.37万亿美元。

图1、美国三大股指的市盈率(TTM)

注:2020年数据是10月8日的数据。数据来源WIND。

因此,以目前的股指高位,即使美国股市出现10%-15%的回调也不会出现重大的金融风险,10%-15%回调意味着美国三大股指仍然处于不低的位置。尤其是在美国房地产市场呈现出有力支撑的背景下,美国金融财富的基本盘并不会出现明显的恶化。这也是特朗普为了选票,敢于折腾的重要原因。

鲍威尔近期在美国全国商业经济协会发表讲话时还认为,“即使政策行动最终被证明比必需的要大,也不会白白浪费。如果货币政策和财政政策继续齐头并进,为经济提供支持,直到经济明显走出困境,那么复苏就会更加强劲,行动也会更快”。只不过是民主党和共和党似乎都愿意把经济刺激计划放在大选后,在经济刺激态度上双方是一致的,但在侧重点暂时达不成一致性的意见。

这才是我们应该关注的重点。截至目前,美国已经出台了约2.9亿美元的财政刺激措施。在新的未达成一致的方案中,民主党主张恢复每周600美元的额外失业救济金,向大多数美国人直接发放1200美元的支票,4360亿美元的州和地方政府援助,并授权第二轮的小企业薪资保护计划(PPP)贷款;共和党主张每周400美元的额外失业救济金,2500亿美元的州和地方政府救济以及企业保护。

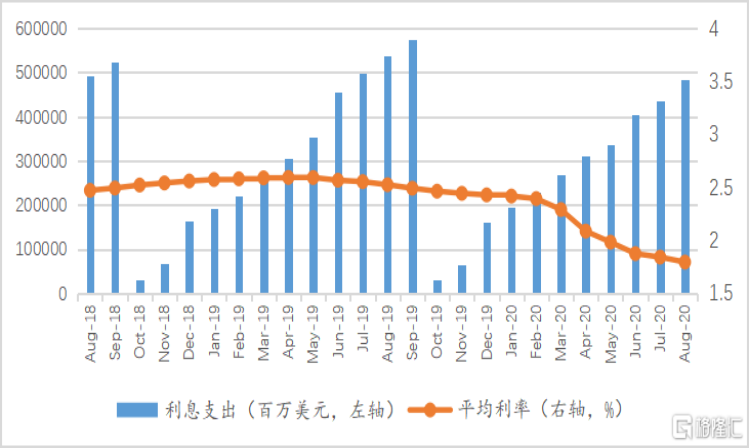

不管是民主党的2.2万亿美元方案,还是共和党的1.6万亿美元方案,如此大规模的财政刺激,直接给失业者发放现金和支票,美国似乎不惧可能会带来的美元信用的下降。当然,在当前的低利率环境下,美国财政赤字规模的扩张并不会带来利息偿还费用的过大增长。事实上,与2019年相比,2020年随着债务存量的急剧攀升,美国财政支付利息的费用是下降的(图2)。2019年8月美国财政债务平均利率成本为2.52%,到了2020年8月下降为1.79%,利率成本下降幅度高达29%,而这期间债务总量增加了4.2万亿美元。

图2、美国政府债务的利息支出和平均成本。

数据来源:美国财政部,Interest Expense and Average Interest Rate .

从货币信用演进史来看,当1973年美国关闭“黄金窗口”后,美元与黄金脱钩,全球货币体系再无“物本位”。信用本位的实质是引入了竞争性,由于货币再也不用和黄金挂钩,信用本位也因此具有相对性。因此,对当前全球货币体系的理解本质是要区分绝对信用和相对信用。在没有绝对信用的前提下,国际货币比拼的是相对信用。

新冠肺炎疫情是一次全球性的冲击,任何一个国际货币都受到了冲击。为了抗疫,国际货币的优势就在于可以动用全球资源来抗击疫情。美元体系的“过度弹性”,甚至包括排名第二的欧元货币体系的“过度弹性”也是表露无疑。这是国际货币体系对全球财富再分配的一种掠夺方式。美元体系的信用变化也将取决于其他货币的信用变化,不再仅仅取决于变化了的美联储发放多少货币。事实上,2020年新冠疫情冲击下,全球主要国际货币的央行资产负债表都出现了急剧的增长。

图3、全球主要发达经济体央行资产负债表两阶段的扩张幅度(%)

数据来源:各央行网站公布的最新数据。注:2020年的数据,美国的截至10月1日,欧元区的截至9月25日,日本的截至10月7日,加拿大的截至8月底,瑞典和瑞士的均截至9月30日。

相对于2019年年底,目前美联储的资产负债表扩张了69.39%,欧洲央行资产负债表也接近扩张了40%,日本央行的资产负债表扩张了20.41%,而加拿大则扩张了427.23%,瑞士央行也扩张了40%多,只有瑞典央行实施了较小的扩张,扩张幅度为10.55%。因此,新冠肺炎疫情带来了全球主要发达经济体央行资产负债表的普遍的、大规模的扩张。

央行资产负债表普遍的大规模扩张,就意味着货币信用只会发生相对的变化,而不会出现某一种货币信用的独自下降。从这个角度来说,由于美国新一轮的刺激在未来不久就会出现,美联储的资产负债表还会进一步扩张,美元信用的下降速度应该不会太快。鲍威尔的讲话也暗示了美联储并没有对美元信用下降出现过多的担忧,反而强调即使过多的花钱,“钱也不会白白浪费”,只要能够助推经济复苏,就可以使用更大的刺激。鲍威尔的观点很明确,只要美国经济能够较快恢复,美联储多印点钞票,似乎不会损害美元信用。正是靠着美元国际货币体系的优势,美联储卖出了人类历史上最大的一张看跌期权,助推了美国股市的超大幅度的“反弹”。其中,NASDAQ股指还创了历史新高。这对于世界上其他经济体来说,无疑是凭借美元国际货币体系动用了全球资源;这对其他经济体,尤其是发展中经济体来说,是极其不公平的。

美元体系的“过度弹性”或许会带来美元国际货币体系占比的相对下降。比如,当前美元在全球储备货币中占62%左右的份额,如果这一比例下降几个百分点,但全球储备货币的总量增长的足够大,美元货币储备的总额还是上升的,只不过比例有一定的下降。这就意味着美元在全球货币体系中的总量还是上升的,美国人还是占了全世界便宜的。

发达经济体的央行如此扩张资产负债表,在低利率的环境下,一方面提高了部分发展中经济体借贷美元债务的偏好,带来债务的进一步累积;另一方面也会带来跨境资本流动对外汇市场的冲击。如果未来全球资产化尚无法消化吸收这些巨量的货币,美国经济中的通胀总有一天会到来。那时候,美联储提高利率,又将会引发新一轮的全球金融动荡,但这应该是几年之后的故事了。

(文章来源于新浪网)

教学管理

教学管理 招生简章

招生简章 学院优势

学院优势 热门简章

热门简章